Рынок мороженого Казахстана и Кыргызстана

КАЗАХСТАН

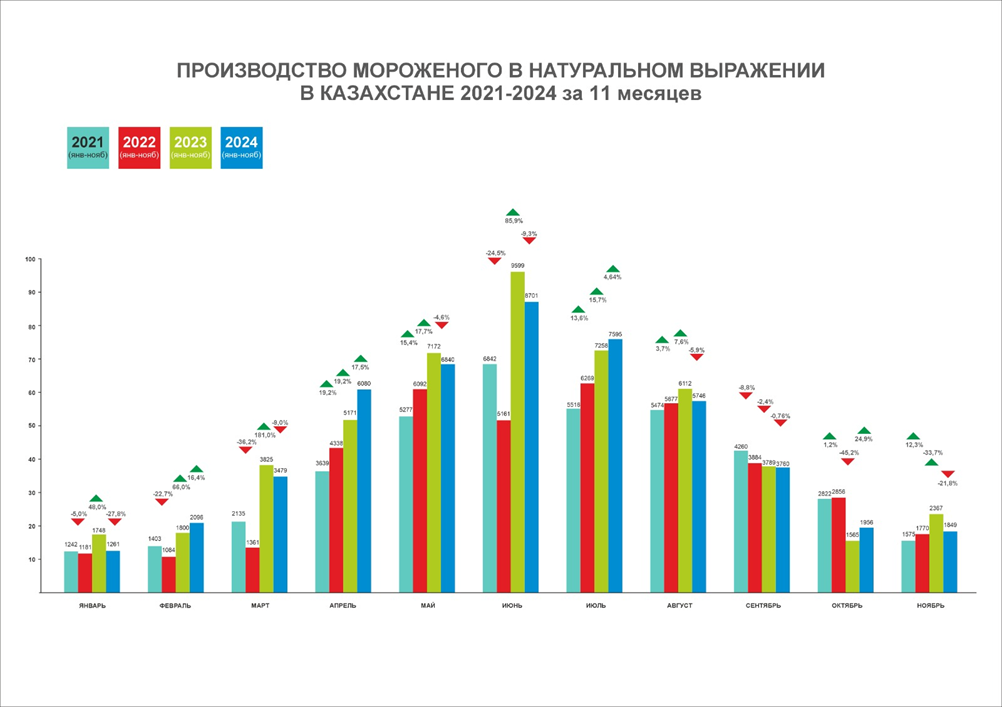

11 месяцев сезона 2024: производство в натуральном выражении

Безусловно, данная динамика роста с одной стороны радовала всех производителей, но с другой — вызывала опасения, что после столь бурного роста может быть и временное падение в 2024 году. Сезон 2024-го начался разнонаправленно: в какие-то месяцы производство росло, в какие-то падало – сказывались погодные условия и запасы мороженого у локальных производителей.

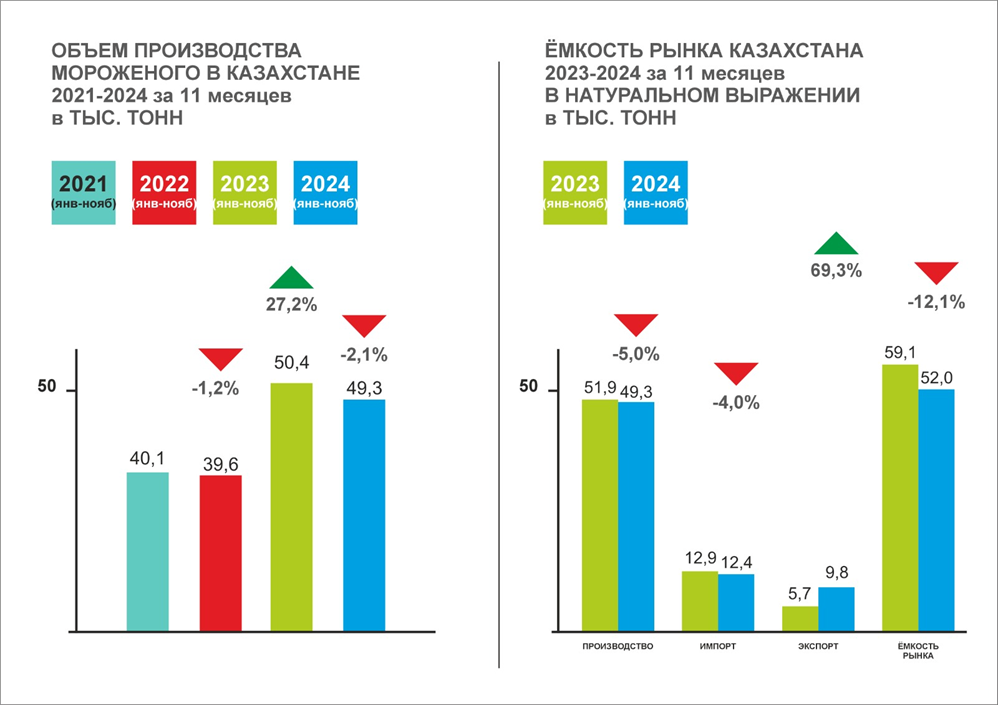

Но в целом за 11 месяцев накопительным итогом производство в тоннах упало всего на 2,1% с 50,4 тыс. тонн до 49,3 тыс. тонн, что было лучше всех ожиданий участников рынка. Однако здесь была замечена одна особенность – при несущественном снижении импорта в Казахстан 4,0% очень сильно вырос экспорт мороженого из страны на 69,3%, что с одной стороны показывало хороший экспортный потенциал казахстанских производителей, а с другой — сокращение потребления внутри Казахстана на 12,1%.

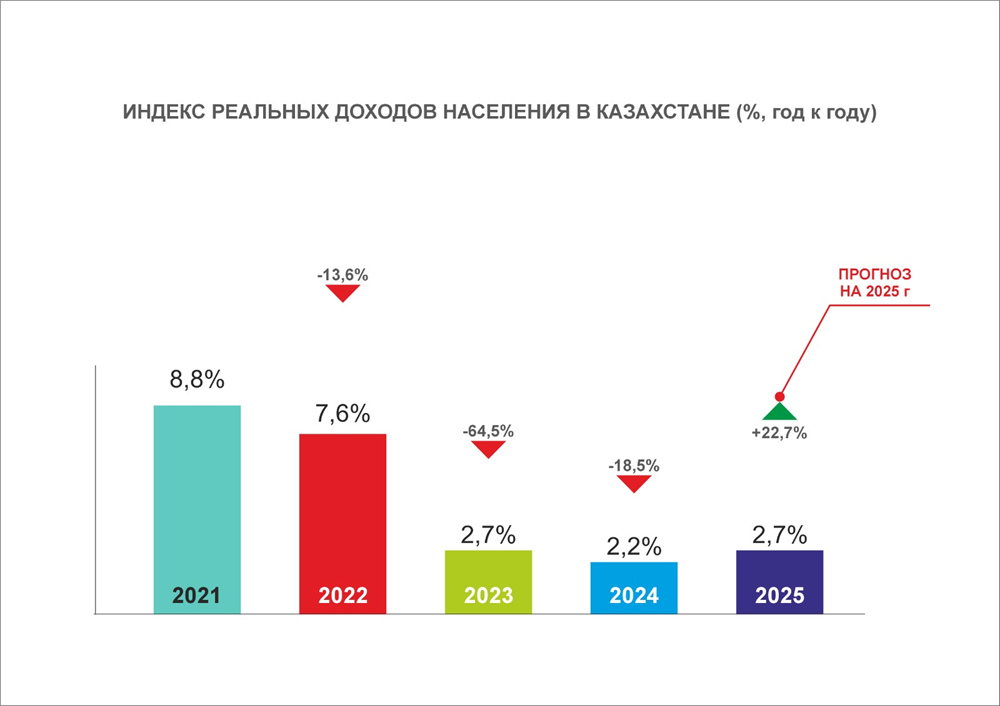

Мы уже не раз говорили о мороженом: «антидепрессант в вафельном стаканчике» и «продукт для заедания стресса», но, похоже, эти два элемента не в полной мере присутствовали в Казахстане, и рынок мороженого в стране несколько скорректировался. Кроме того, в последние два года принципиально снизились реальные доходы населения, что также влияет на потребление мороженого в республике.

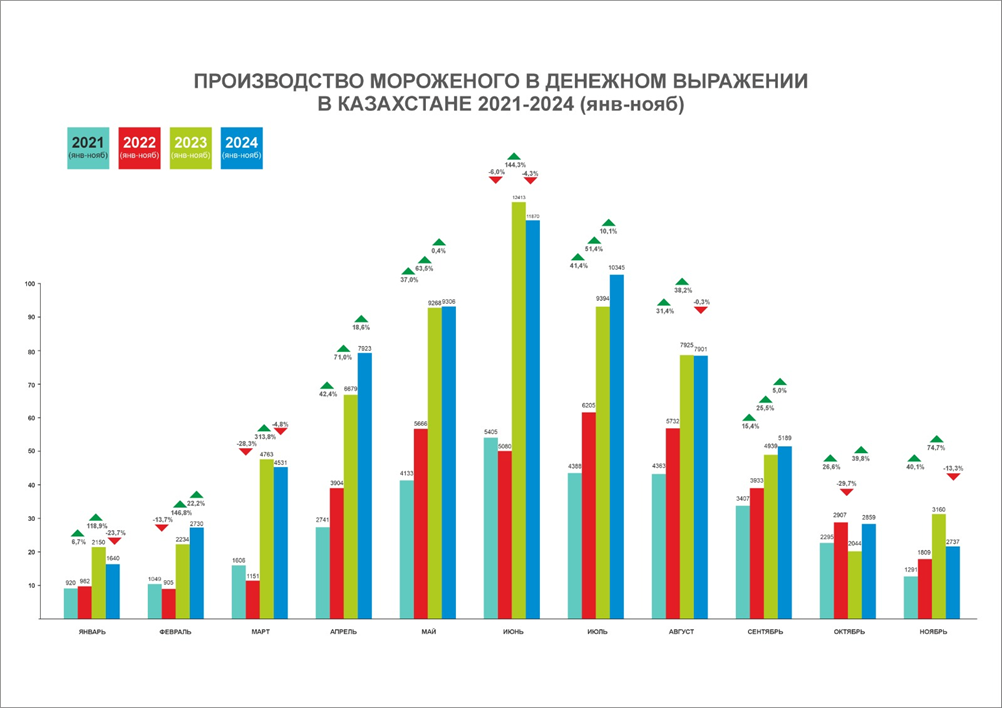

Производство мороженого в денежном выражении

Если говорить о денежном выражении, продажи с учетом инфляции остались без изменения - с 67,07 до 67,02 млрд тенге. А если говорить о сравнении с 2021 годами в объеме 33,3 млрд тенге – продажи мороженого за 11 месяцев выросли в два раза. Но денежное выражение является лишь статистическим показателем: растет цена на сырье, растут продажные цены, которые не всегда успевают за ростом себестоимости мороженого.

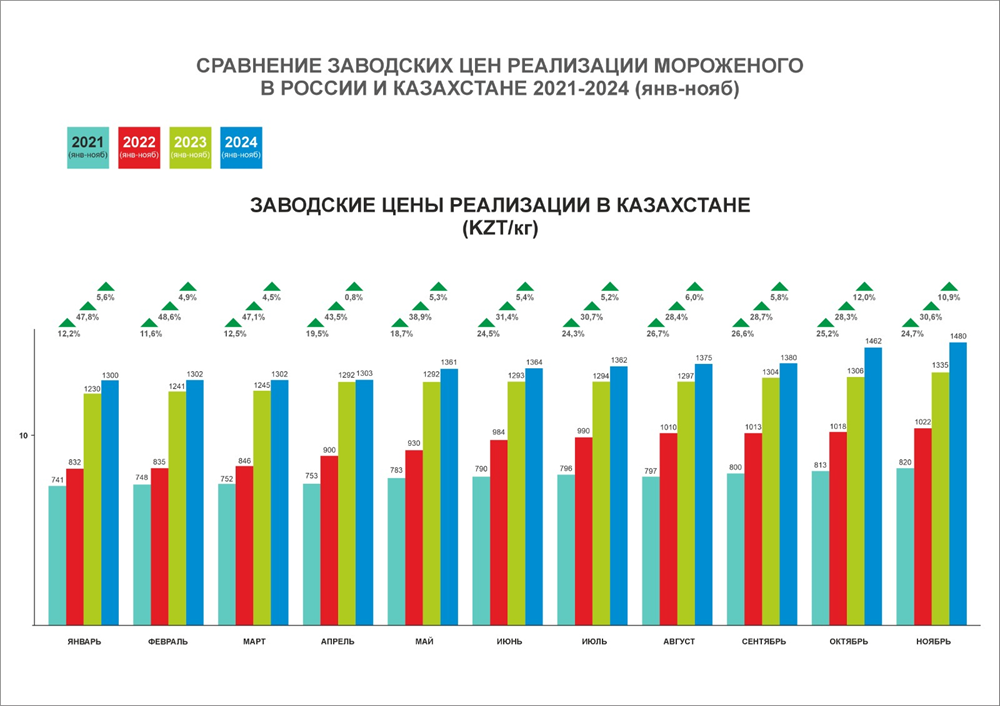

Цены производителей Казахстана в 2024 году

В январе-ноябре 2024 г. средняя заводская цена реализации 1 кг держалась на неизменном уровне (чуть более 1300 тенге за кг) – текущий курс 5,1 тенге за рубль.

К ноябрю 2024 года средняя заводская цена 1 кг выросла до уровня 1480 тенге за кг (+13.8% по сравнению с январем 2024 г.).

Уровень инфляции в данной продуктовой группе опустился до минимальных значений: в январе-октябре 2023-2024 гг. заводская цена мороженого выросла только на 5,2%. Годом ранее заводская цена увеличилась на 33,7%, а в январе-июне 2021-2022 гг. – на 22,6%.

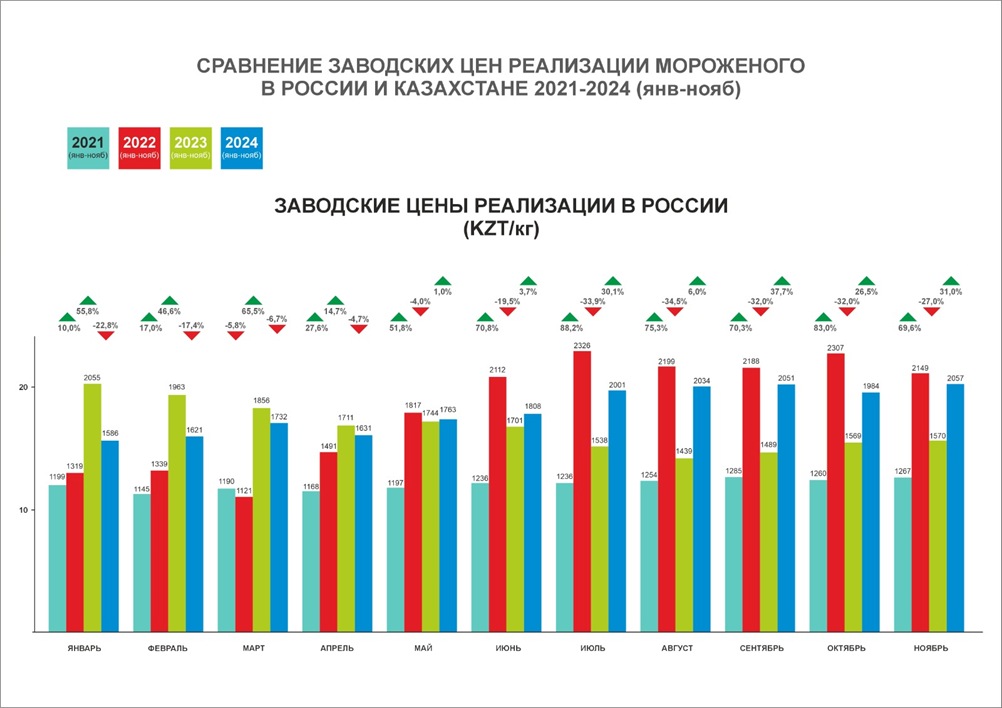

Цены производителей России в 2024 году

Цены российских производителей мороженого — на 26,5% выше цен локальных производителей в Казахстане, но нужно учитывать, что в России цена на мороженое сильно отличается даже у лидеров: у «Чистой линии» (№5 по продажам на рынке РФ) в два раза больше, чем у «Айсберри» (№2 по продажам). То есть эти 26% не могут существенно влиять на рынок, где также активно формируется эконом-сегмент, массовый продукт и премиальное мороженое.

Импорт мороженого в Казахстан за 11 месяцев 2024 vs 2023

Первый год, когда январе-ноябре 2024 г. объем импорта мороженого в Казахстан в натуральном выражении из Кыргызстана превысил российский показатель импорта, но это исключительно эконом-сегмент из Кыргызстана, граничащий с хард-дискаунтом. Получается, что качественному российскому мороженому есть альтернатива в Казахстане, а к демпингу со стороны Кыргызстана пока все относятся лояльно, но… осталось год-полтора до наведения порядка на рынке.

Кыргызские фабрики мороженого скрывают информацию о части производства и экспортных операций (кыргызская государственная статистическая служба показывает совершенно иной объем экспортных операций).

Импорт продукции из России несколько упал (-4,8% в январе-ноябре 2023-2024 гг., но это вызвано остановкой поставок от бывшего российского (Unilever) бренда «Инмарко» в Казахстан и переключения продаж на турецкую Algida (Unilever) – сейчас уже другие бренды (отсутствие «Золотого стандарта») и другие продукты (отсутствие вафельного стакана в турецком портфеле), все это сократило продажи мороженого Unilever с 2500 тонн (со времен «Инмарко») до 1000 тонн. Сокращение Литвы – это тоже отголоски переключения мороженого Unilever) – пломбир в Литве не тот, «граммовка продукта» другая и даже тактильность мягкой упаковки вызывает у потребителя вопрос: «А не подделка ли это?».

В январе-ноябре 2024 г. более чем в 2 раза увеличились закупки мороженого в Узбекистане, но речь идет о совсем небольших объемах в абсолютном выражении. Важный фактор – как только при новом президенте Узбекистана перестали «поддерживать» местных производителей, введя акцизы и пошлины на импортное мороженое более 200%, южные локальные производители сразу улучшили качество и задумались о реальной конкуренции на домашнем рынке и экспортных территориях.

В 8 раз сократились закупки мороженого в Беларуси (импорт продукции в указанный период времени снизился с 375 до 46 тонн). Им нужно задуматься: на российском и казахстанском рынках производители знают, что нужно потребителям, и просто прийти на эти рынки со своей локальной продукцией явно недостаточно для хорошей рыночной доли.

Франция (Mars) и Швейцария (Mövenpick) – ничего особенного не происходит, и коррекции больше связаны с переходящими остатками одного года в другой

Италия (Samontana) – один из лидеров Италии, кто очень эффективно борется на своем рынке с лидером Algida (Unilever), они молодцы, но… это очень дорого для постсоветского пространства.

Главными сдерживающими факторами развития импорта являются отсутствие развитой сети дистрибуции замороженными продуктами в Казахстане, ее в основном контролируют местные производители, не заинтересованные в импортных продуктах, и только начинающая свой рост сетевая торговля (на данный момент менее 15-20% от всего розничного сектора).

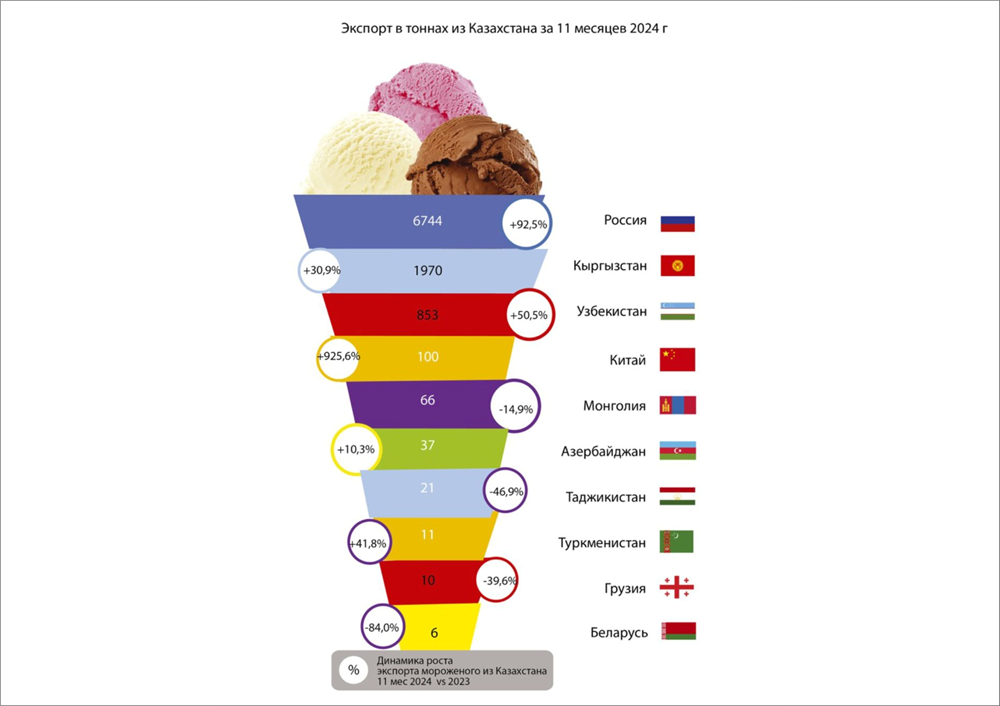

Экспорт мороженого из Казахстана за 11 месяцев 2024 vs 2023

Экспортные продажи понемногу растут в Россию (92%), Киргизию (30%) и Узбекистан (50%). На двух последних перечисленных рынках также наблюдается слабая система дистрибуции мороженого и закрытость рынков для новых игроков: сейчас там один казахстанский производитель и четыре российских – кому-либо еще будет очень сложно зайти на эти ограниченные дистрибуторскими каналами рынки.

Емкость рынка Казахстана – 11 месяцев 2024 года

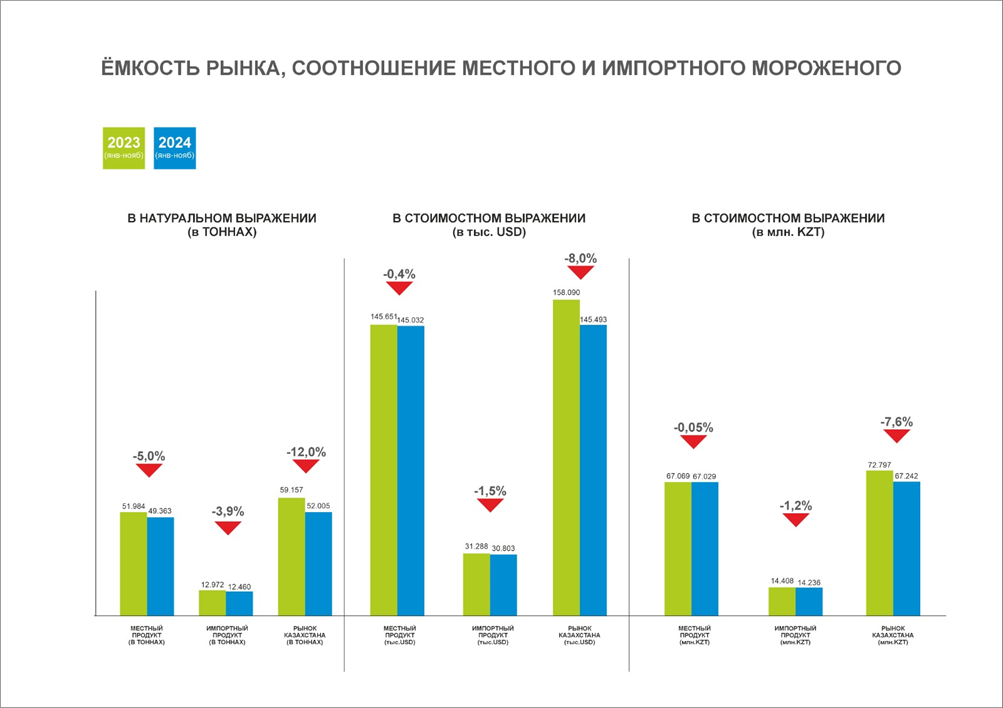

В январе-ноябре 2023-2024 гг. емкость казахстанского рынка мороженого сократилась:

- в натуральном выражении – на 12,0% (с 59 157 до 52 005 тонн),

- в стоимостном выражении (доллары США) в заводских ценах – на 8,0% (с 158 до 145 млн USD),

- в стоимостном выражении (тенге) в заводских ценах – на 7.6% (с 72 797 до 67 242 млн KZT).

Местный продукт = Производство – Экспорт.

Предложение местного мороженого казахстанским потребителям в январе-ноябре 2023-2024 гг. заметно сократилось (-5,0%, с 51 984 до 49 363 тыс. тонн).

Казахстанский рынок мороженого удается сдерживать импорт: в указанный период времени объем импортных закупок упал с 12,97 до 12,46 тыс. тонн (снижение импорта на 3,9%).

Прогноз на сезон 2025 года

Все игроки рынка настроены серьезно укрепить свои позиции, но не у всех получится вырасти в следующем сезоне. Главная интрига на рынке – сможет ли российское «Инмарко» продавать в Казахстан бренд «Золотой стандарт» (стакан, эскимо, рожок и сэндвич) – сейчас права на этот бренд отданы турецкой Algida (Unilever) и размещаются с 2024 у локального производителя «Эмиль» (Усть-Каменогорск), но все российские дистрибуторы «Инмарко» активно предлагают тот же самый продукт казахстанским игрокам рынка. Безусловно, все не могут забыть прошлый объем экспорта в Казахстан в 2500 тонн и пытаются идти на всякие ухищрения — обе стороны готовы к маркетинговым битвам.

КЫРГЫЗСТАН

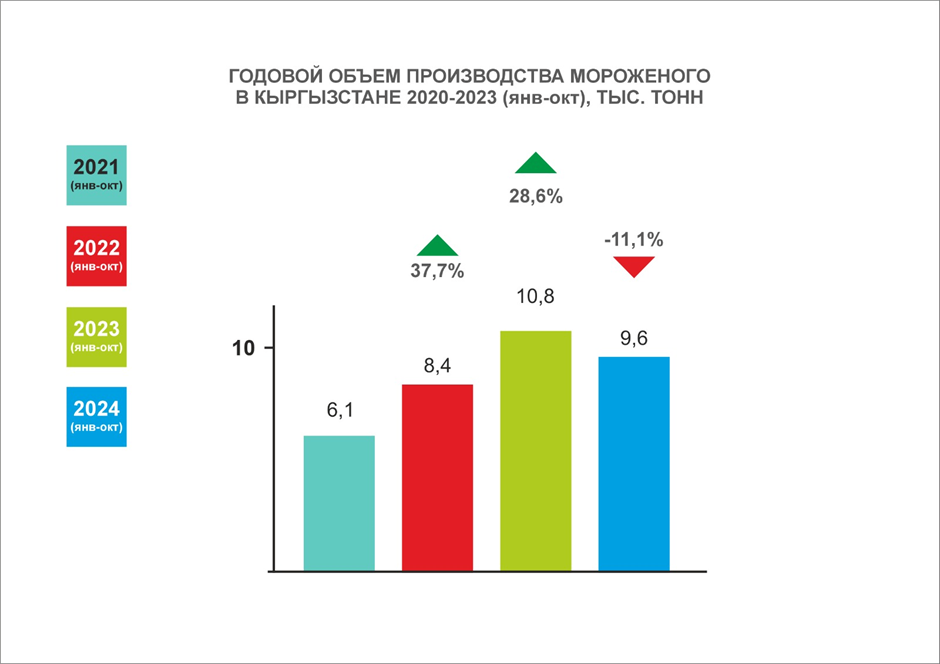

10 месяцев сезона 2024: производство январь-октябрь

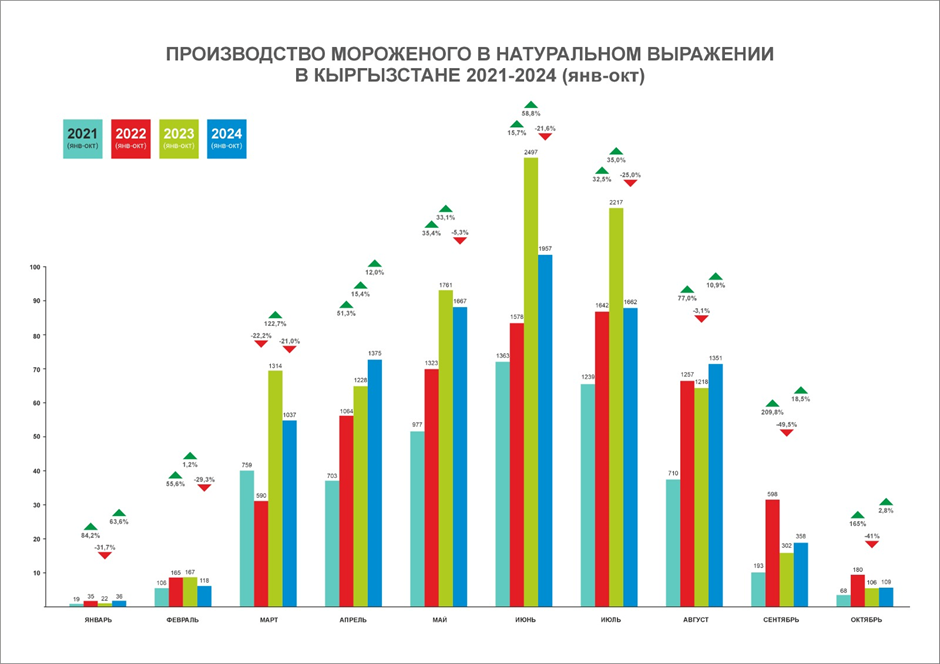

В сезоне 2024 наблюдалась отрицательная динамика производства мороженого накопленным итогом: в январе-октябре 2023-2024 гг. выпуск уменьшился на 10,7% (с 10830 до 9670 тонн). Для сравнения, в 2021-2023 гг. темпы роста производства не опускались ниже отметки 28%. Это было обусловлено некоторой коррекцией после рекордного 2023 года и активизацией на рынке.

Глядя на помесячные графики производства в прошлом году, можно отметить аномальный всплеск выпуска мороженого в июне и июле 2023 года, что являлось результатом жарких летних месяцев.

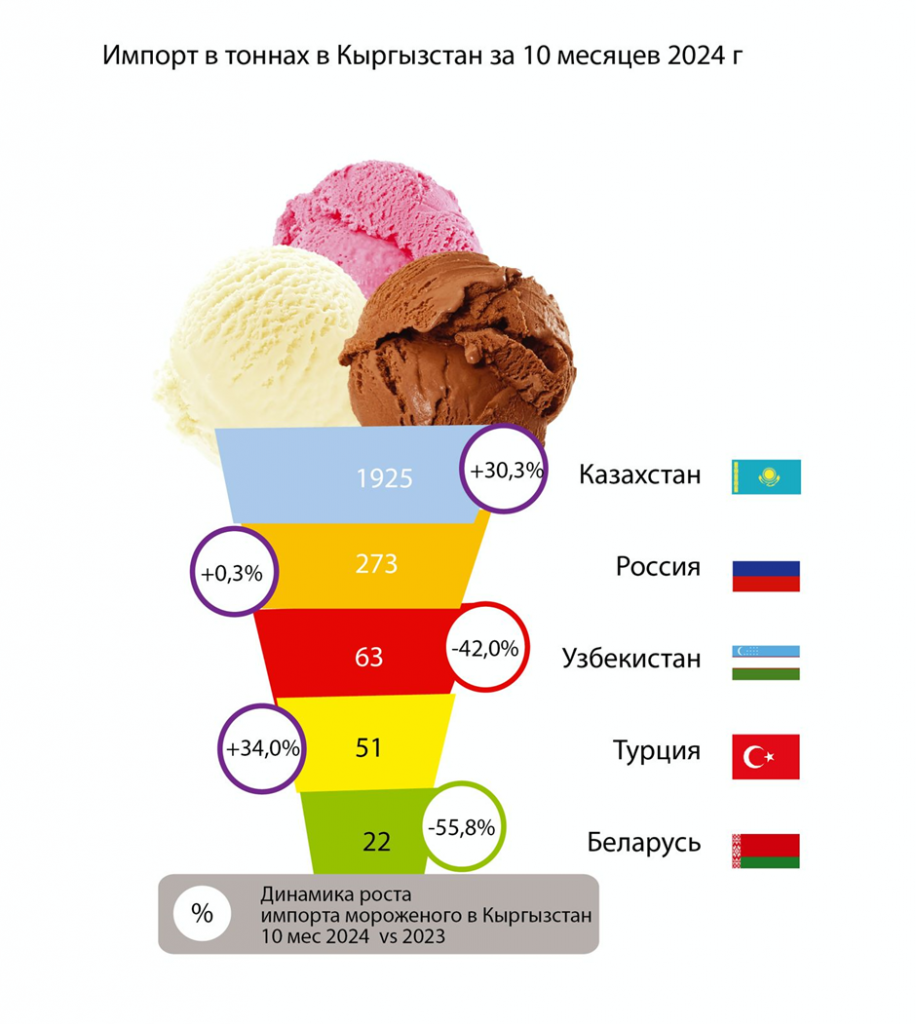

Импорт мороженого в Кыргызстан

В январе-октябре 2023-2024 гг. импорт мороженого в Кыргызстан вырос на 19,6% (прирост составил 382 тонны). Практически весь прирост обеспечил Казахстан. Поставки продукции из России в указанный период времени не выросли. Узбекским, турецким, белорусским фабрикам мороженого пока ничего впечатляющего не удается добиться на кыргызском рынке мороженого. Все это обусловлено отсутствием развитой сети дистрибуторов.

В январе-октябре 2024 г. зафиксирована тестовая закупка мороженого в Китае (около 200 кг).

В январе-октябре 2023-2024 гг. средняя цена импорта 1 кг мороженого незначительно выросла (с 2.68 до 2.93 USD).

Экспорт мороженого из Кыргызстана

Практически все мороженое кыргызские фабрики экспортируют в Казахстан. У них пока не получается добиться каких-либо заметных результатов на рынках Центральной Азии и России. Это является следствием того, что главным знаменем локального производителя всегда была цена мороженого, а сейчас все больше и больше потребителей обращают внимание на качество продукта.

В январе-октябре 2023-2024 гг. объем экспорта в натуральном выражении вырос только на 2.6% - с 5591 до 5736 тонн. В январе-октябре 2024 г. экспорт принес кыргызским фабрикам мороженого 59.3% доходов в долларовом выражении.

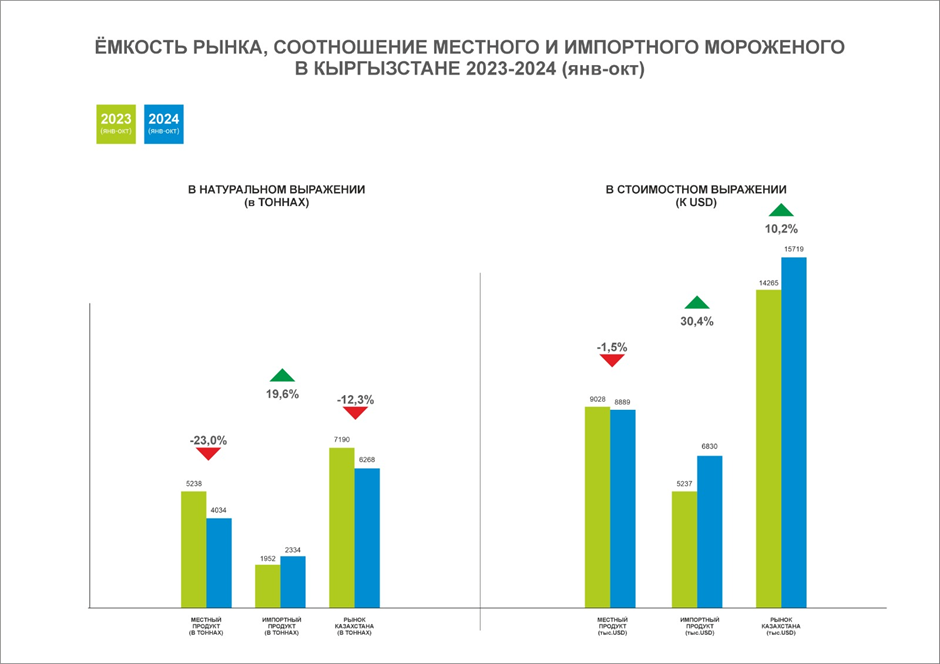

Емкость рынка мороженого Кыргызстана – 10 месяцев 2024 года

В январе-октябре 2024 г. емкость рынка мороженого Кыргызстана составила 6.27 тыс. тонн стоимостью 15.7 млн USD (в заводских ценах).

По сравнению с аналогичным периодом 2023 г. емкость рынка в натуральном выражении уменьшилась на 12.8%.

При этом импортные закупки в указанный период времени в Кыргызстане увеличились на 19.6% (с 1952 до 2334 тонн), а поставки местной продукции на кыргызский рынок напротив сильно сократились - на 24.9% (с 5238 до 3934 тонны). Доля импортного мороженого в натуральном выражении на местном рынке в январе-октябре 2024 г. составила весомые 37.2%.

Прогноз на сезон 2025 года

Если локальный производитель «Умит» не перестроит свою политику демпинга цен, то продолжит терять локальный рынок, и экспортным уделом останется легальный (но далеко не всегда) экспорт в Казахстан. Даже когда он продает качественный продукт по низкой цене, у потребителей остается устойчивое отношение к продукту: «Дешево – значит некачественное! Куплю другое».